Taxes, évluation et mutation

Taxes municipales

Les comptes de taxes municipales sont expédiés

par la poste le 17 février.

Comment effectuer vos paiements de taxes ?

Vous pouvez effectuer le paiement de vos taxes de l’une des façons suivantes :

- Dans la plupart des succursales, guichets automatiques ou services Internet des institutions financières canadiennes;

- Par chèques postdatés (en inscrivant à l’endos des chèques le numéro de matricule) directement par la poste ou dans la fente . Si vous choisissez ce mode, il est fortement suggéré de nous faire parvenir les six chèques en même temps avant l’échéance du premier versement;

- Par carte de débit (interac) à la réception de l’hôtel de ville. Aucune carte de crédit n’est acceptée.

Important

Vous devez vous assurer que le paiement soit reçu à nos bureaux ou versé à notre compte pour la date d’échéance. Tenez compte des délais propres à chacun de ces modes de paiement.

Si vous avez pris entente avec votre créancier hypothécaire pour qu’il s’occupe du paiement de vos taxes municipales, vous devez lui fournir les coupons de remise. La Ville de Sainte-Agathe-des-Monts transmet aux créanciers hypothécaires, qui ont été enregistrés au préalable, une liste détaillant, par échéance, le montant à payer par contribuable. Il vous incombe de vous assurer que les paiements soient faits à temps.

Comptes de taxes 2025

L’envoi postal de votre compte de taxes est prévu pour le 17 février prochain. Nous vous rappelons que votre évaluation peut être consultée en ligne dès maintenant (voir section évaluation municipale ↓ ). Par ailleurs, les montants des taxes foncières de votre propriété pour l’année 2025 seront en ligne au début du mois de février seulement. Veuillez également noter que la date d’échéance du premier versement de taxes est le 19 mars 2025.

Dates d’échéance pour payer votre compte de taxes

Les contribuables de la ville de Sainte-Agathe-des-Monts peuvent payer leurs taxes en six versements sans intérêts* lorsque le total du compte est de plus de 300 $.

| 1er versement | 19 mars 2025 |

| 2e versement | 5 mai 2025 |

| 3e versement | 19 juin 2025 |

| 4e versement | 4 août 2025 |

| 5e versement | 18 septembre 2025 |

| 6e versement | 3 novembre 2025 |

* Si le paiement des taxes est fait en retard à l’un ou l’autre des versements cela aura pour conséquence de les priver du privilège de payer par versement sans intérêts. Dans ce cas, la totalité du solde impayé devient due et porte intérêts à compter de la date du paiement en retard jusqu’à paiement complet.

Aucune annulation ne sera faite.

Règlement de taxation

Les documents concernant le Règlement de taxation 2025 pour la Ville de Sainte-Agathe-des-Monts et l’agglomération seront disponibles prochainement, suite à l’adoption du budget 2025.

Subvention pour personnes aînées relative à une hausse de taxes municipales

La subvention pour aînés relative à une hausse de taxes municipales vise à compenser en partie l’augmentation des taxes municipales payables à l’égard de votre résidence à la suite d’une hausse significative de la valeur de celle-ci.

Au 31 décembre 2024 :

• vous résidiez au Québec,

• vous aviez 65 ans ou plus,

• vous étiez propriétaire de votre résidence depuis au moins 15 années consécutives

• votre résidence est une unité d’évaluation entièrement résidentielle comportant un seul logement et elle constitue votre lieu principal de résidence;

• vous avez reçu, ou vous étiez en droit de recevoir, un compte de taxes municipales à votre nom pour l’année 2025 relativement à cette résidence;

• votre revenu familial pour l’année 2024 ne dépasse pas le montant maximal du revenu familial prévu pour que vous ayez droit à la subvention.

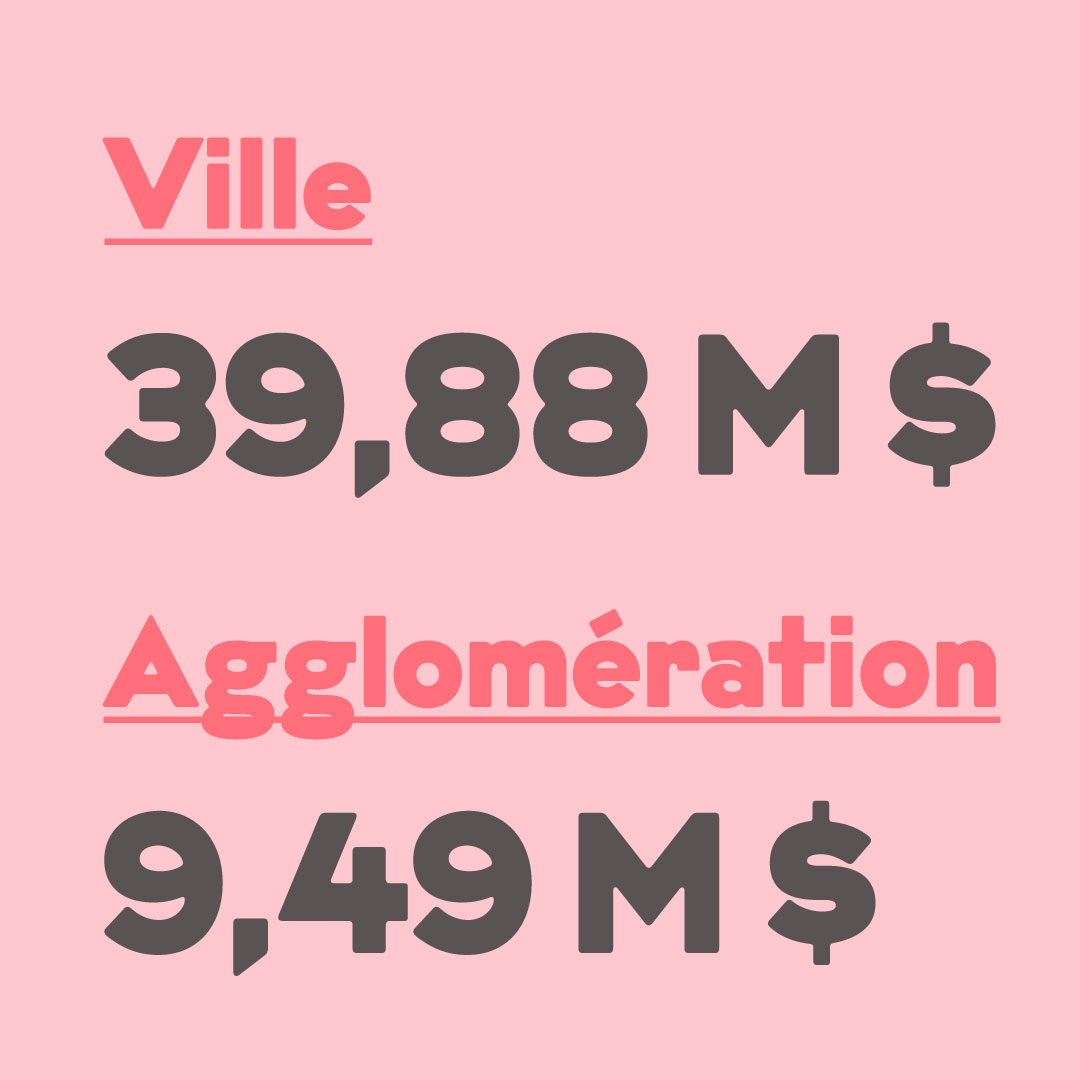

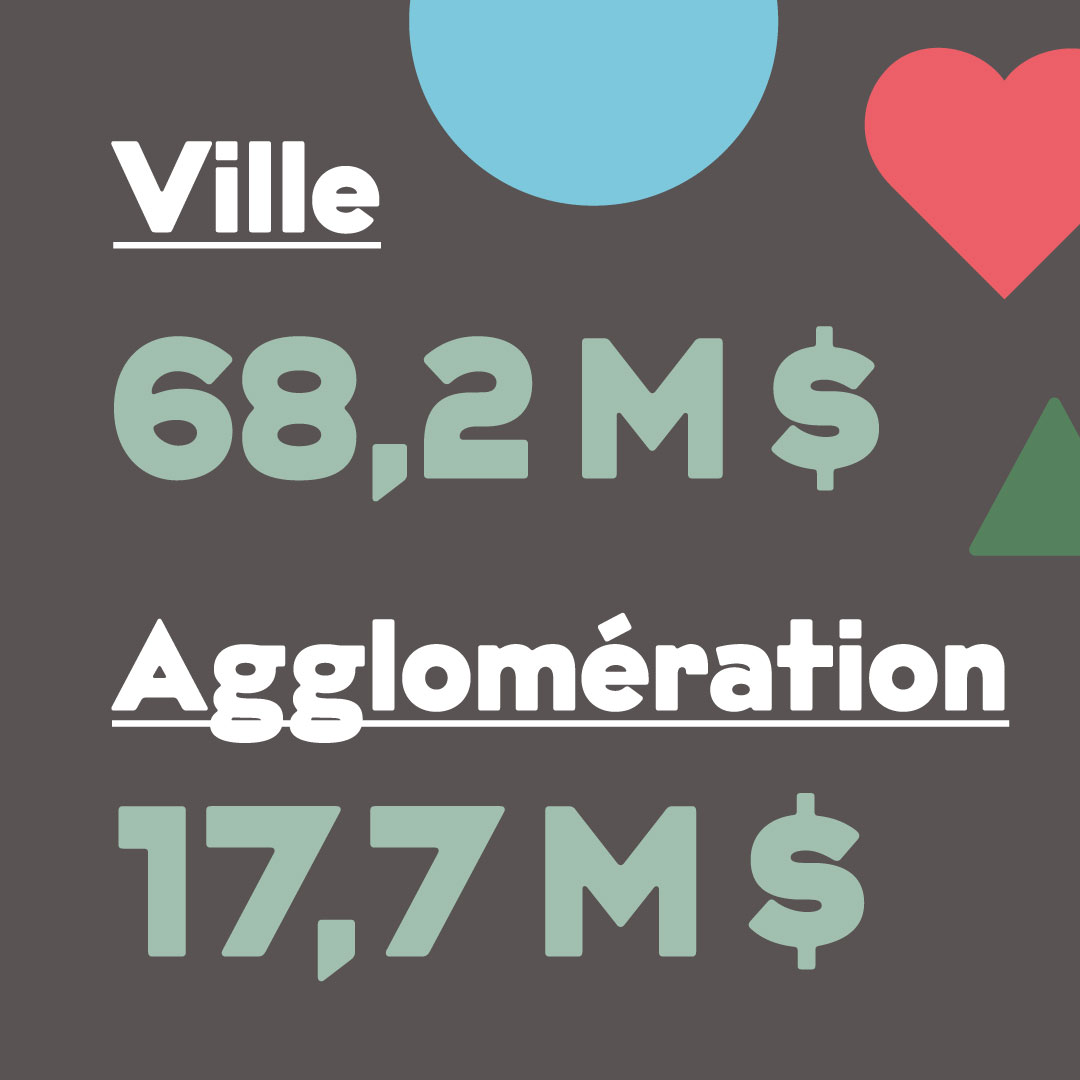

Budget 2025

Adoption du budget

Le budget 2025 a été adopté à la séance du conseil municipal du 17 décembre 2024. Ce budget équilibré de 49,4 millions de dollars reflète une gestion responsable des finances municipales et vise à soutenir la stratégie de croissance durable de la Ville.

Documents complémentaires

Évaluation municipale

5 Questions-réponses sur le nouveau rôle d’évaluation 2025-2026-2027

Qu’est-ce que l’évaluation municipale?

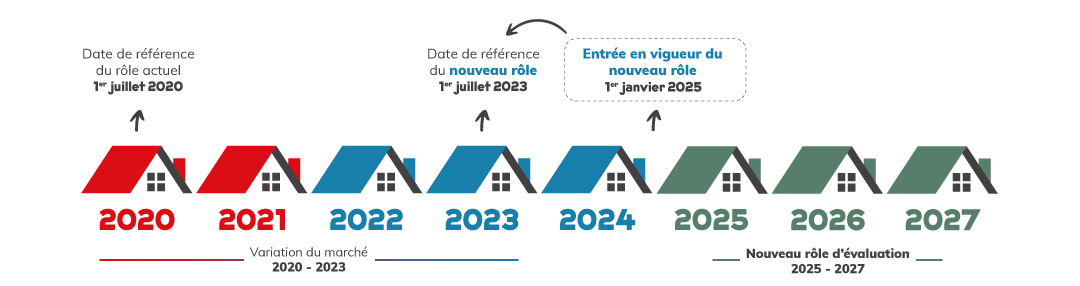

Le rôle d’évaluation, confectionné tous les 3 ans, regroupe l’inventaire complet de tous les immeubles situés sur le territoire de la MRC des Laurentides pour chacune des municipalités ou villes.

Il indique également la valeur réelle des immeubles, à une date de référence, soit 18 mois avant la date d’entrée en vigueur du rôle. Ainsi, la valeur réelle des propriétés indiquée au rôle 2025 a été établie en fonction des conditions du marché au 1er juillet 2023.

Qui détermine la valeur des propriétés?

En vertu de la Loi sur la fiscalité municipale, l’évaluation du rôle est complétée par la MRC des Laurentides de façon indépendante. Cette dernière confectionne et tient à jour le rôle d’évaluation foncière pour les 20 villes et municipalités de son territoire. Les évaluateurs se basent entre autres sur le prix des transactions du marché immobilier pour déterminer la valeur des immeubles.

Quels sont les principaux facteurs qui déterminent la valeur d'une propriété?

- Le secteur

- Les dimensions du terrain

- Les constituantes (matériaux) et la superficie des bâtiments

- L’âge de la propriété, rectifié pour tenir compte de toute rénovation ou de tout ajout majeur

- La qualité de la construction

Est-il possible de contester la nouvelle valeur inscrite au rôle d'évaluation?

Il est possible de faire une demande de révision moyennant des frais applicables. Notez que vous avez jusqu’au 30 avril 2025 pour déposer votre demande. Toutefois, il est préférable de communiquer avec l’équipe de la MRC des Laurentides avant d’entreprendre une procédure de demande de révision.

Une hausse de la valeur de ma propriété se traduira-t-elle par une hausse de mon compte de taxes?

Il est important de comprendre que la hausse de la valeur de votre propriété au nouveau rôle d’évaluation n’est pas proportionnelle à la hausse de votre prochain compte de taxes.

Pour le secteur résidentiel agathois, l’augmentation moyenne de la valeur des propriétés, toute catégorie d’immeuble confondue, s’élève à 60%, mais peut varier selon la catégorie d’immeubles. Si le pourcentage de variation de la valeur de votre propriété est supérieur à l’augmentation moyenne des immeubles de votre catégorie, votre compte de taxes sera plus élevé en 2025. Dans le cas contraire, votre compte de taxes sera moins élevé. Les répercussions de la hausse de valeur de votre propriété pourront être observées sur votre compte de taxes qui sera posté le 17 février prochain.

Demandes d’informations

Les demandes d’information relatives au rôle d’évaluation sont traitées selon les critères de la Loi sur l’accès aux documents des organismes publics et sur la protection des renseignements personnels.

Veuillez noter qu’aucune information ne sera transmise par téléphone.

Comment obtenir des informations?

Les renseignements peuvent être obtenus:

- Au comptoir de la perception (moyennant des frais de 21 $);

- En ligne, via l’un des deux liens ci-dessous:

Pour accéder à la désignation d’un immeuble, la dimension d’un terrain, le cadastre et l’évaluation, ainsi qu’au rôle d’évaluation et aux fiches de propriété

Pour accéder à la valeur d’un immeuble, aux taxes foncières annuelles, aux dimensions d’un terrain, aux numéros de lot et de matricule (service Grand public, pour les citoyen.ne.s).

Les notaires, les agents d’immeubles, les institutions financières et autres professionnels de l’immobilier peuvent obtenir des informations sur données de la fiche d’évaluation et les taxes applicables à un immeuble moyennant certains frais d’abonnement et d’utilisation (service Professionnels de l’immobilier).

Droits de mutation

Que sont les droits de mutation?

Les municipalités sont tenues de percevoir une taxe sur le transfert de tout bien immobilier situé sur leur territoire. Ce droit, prévu par la Loi sur les mutations immobilières (L.R.Q., c.d-15.1), souvent désigné sous le nom de « taxe de bienvenue », s’applique lors de l’achat d’un bien immobilier. La facture est envoyée environ 60 jours après l’enregistrement de la transaction chez le notaire et doit être réglée en un seul paiement.

| TRANCHE D’IMPOSITION | TAUX |

| Qui n’excède pas 61 500 $ | 0,5 % |

| Qui excède 61 500 $, sans excéder 307 800 $ | 1 % |

| Qui excède 307 800 $ sans excéder 500 000 $ | 1,5 % |

| Qui excède 500 000 | 3 % |

Base d’imposition

Le calcul du droit de mutation se fait en prenant comme base le montant le plus élevé parmi les suivants :

- Le montant payé pour le transfert de l’immeuble

- Le montant de la contrepartie stipulée pour le transfert

de l’immeuble - La valeur marchande de l’immeuble au moment de

son transfert

Divulgation des transferts d’immeubles non inscrits au registre foncier

Comment procéder?

Depuis le 18 mars 2016, différentes modifications législatives relatives à la Loi concernant les droits sur les mutations immobilières sont entrées en vigueur, entre autres:

- la mise en place d’un mécanisme de divulgation des transferts d’actions;

- la mise en place d’un mécanisme de divulgation de transfert d’immeubles qui ne sont pas inscrits au bureau de la publicité des droits.

L’acheteur (cessionnaire) a l’obligation de divulguer à la municipalité, dans les 90 jours suivant la transaction, les renseignements qui y sont liés à l’aide du formulaire prévu à cet effet.